Pareciera que al escuchar “buró de crédito” se nos ponen los pelos de punta. Muchos le temen, otros tantos creen que por estar en buró significa que están endeudadísimos, sin embargo, hay mucha desinformación al respecto.

En este artículo desmentiremos algunos mitos y resolveremos las preguntas más comunes respecto a esta entidad.

- ¿Qué hace Buró de Crédito?

Su principal función es integrar el historial crediticio de las Personas y Empresas. Desde el primer crédito que solicitas (puede ser una tarjeta de crédito) entras directamente al sistema.

- ¿Es malo estar en buró?

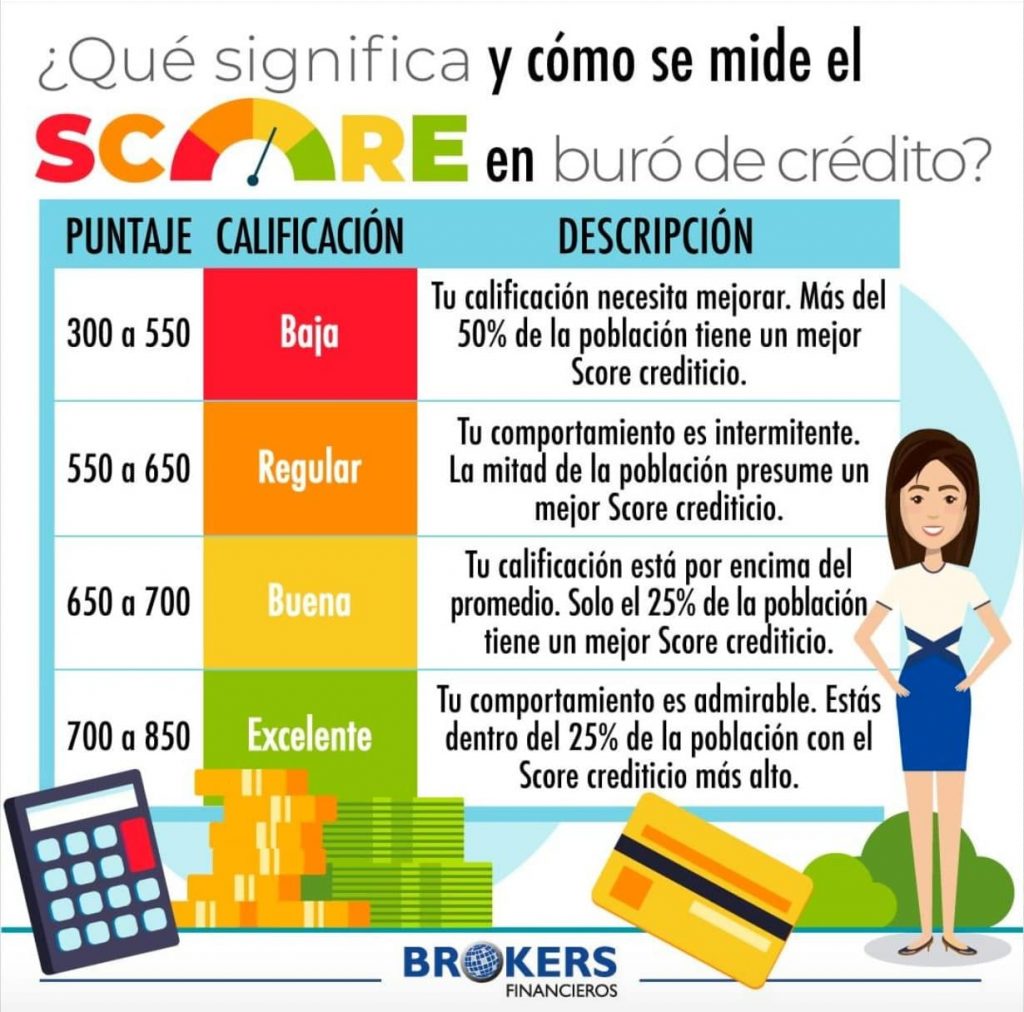

El buró no es una lista negra, sin embargo, el problema con tu score crediticio empieza cuando no pagas tus líneas de crédito a tiempo ni aprovechas la información de Buró de Crédito para mejorar tus oportunidades de obtener nuevos financiamientos (hipotecas, por ejemplo) o ampliar tu línea de crédito actual.

- ¿Cuándo estoy en buró?

Como mencionamos anteriormente, si cuentas con una tarjeta de crédito, algún préstamo en línea o bancario, una línea de celular o una tarjeta de tienda departamental; inmediatamente ingresas a buró de crédito. Si cuentas con alguno de estos productos, tu nombre ya aparece en el sistema.

- ¿Dónde puedo consultar mi estado en el buró?

Existen dos empresas en las que puedes consultar tu historial de crédito. La más popular es Buró de Crédito, sin embargo, también existe Círculo de Crédito. Las instituciones financieras reportan a ambas empresas tu historial de crédito. Existen algunas diferencias entre círculo y buró de crédito, pero ambas cumplen una misma función.

- ¿Alguien más puede consultar mi historial de crédito?

Sí, siempre y cuando tú des autorización a los bancos/otorgantes de créditos. Al ser un tema de datos personales, recomendamos que sepas a quienes has autorizado, pues hay varias personas que se dedican al fraude y pueden hacer mal uso de tu información, robándose tu identidad.

Al obtener tu Reporte de Crédito Especial podrás conocer el nombre de los Otorgantes de Crédito que hayan efectuado consultas a tu historial en los últimos 24 meses.

- ¿Qué es el Reporte de Crédito Especial?

Es un resumen de tu historial crediticio. En él podrás encontrar un desglose de tus créditos o préstamos y cómo ha sido tu comportamiento de pago. Recuerda que entre mejor sea tu historial, será más fácil obtener créditos y acceder a mejores condiciones de pago.

- ¿Si pago me pueden eliminar mis deudas del historial crediticio?

¡NO! Hay empresas que ofrecen limpiar historial crediticios negativos por un monto, sin embargo, se tratan de estafas, pues la única forma de limpiar y mejorar tu score es saldando tus deudas con tu propio esfuerzo económico.

CONDUSEF te recuerda que ninguna entidad financiera, independientemente de las Sociedades de Información Crediticia, o página web puede borrar información de las personas enlistadas dentro del Buró de Crédito.

Asimismo, te sugerimos tomar en cuenta las siguientes recomendaciones:

- El crédito o el historial de pagos pueden eliminarse 72 meses contados a partir de la fecha de liquidación, siempre y cuando el Otorgante de Crédito haya reportado la fecha de cierre.

- Buró de Crédito únicamente elimina registros de acuerdo con lo establecido en la Ley para regular a Sociedades de Información Crediticia y las reglas generales de Banco de México.

- ¿Consultar mi Reporte de Crédito Especial es gratis?

Puedes obtener gratuitamente tu Reporte de Crédito Especial cada 12 meses. Si necesitas consultarlo más veces tiene un costo adicional.

- ¿Cómo puedo mejorar mi score crediticio?

En Brokers Financieros nos preocupamos porque la educación financiera esté al alcance de todos, en esta guía podrás encontrar diferentes tips para lograrlo.

- ¿Cuáles ventajas tengo con un buen score crediticio?

El hecho de que pagues en tiempo y forma tus líneas de crédito, habla muy bien de ti, por lo que emanas confianza y puedes tener una mayor aceptación para:

- Un crédito bancario para comprar casa

- Un crédito de liquidez

- Un crédito de construcción

- Financiamiento automotriz

- Mayor línea de crédito en tarjetas

- Preferencias en tasa de interés y mensualidades bajas

Recuerda: Lo más importante que debes hacer para evitar tener un mal historial, es pagar a tiempo tus préstamos.

El éxito se obtiene cuando estás bien asesorado y acompañado, es por eso que te invitamos a ponerte en contacto con nosotros para darte una consulta financiera ¡gratuita!

Tenemos una gran variedad de artículos para que tengas conocimientos en este ramo hipotecario, suscríbete a nuestro newsletter para no perderte nuestras entradas.

Síguenos en Facebook, Twitter, YouTube e Instagram para más contenido sobre créditos de liquidez, hipotecarios y PYME.