Se habla mucho sobre el buró de crédito, y aun así, existe mucho desconocimiento por parte de los consumidores de crédito en México.

Primero que nada, queremos hacerte saber que estar en buró de crédito no es sinónimo de problemas, al contrario, solo es una Sociedad de Información Crediticia debidamente autorizada por la Secretaría de Hacienda y Crédito Público (SHCP) con opinión del Banco de México (Banxico) y de la Comisión Nacional Bancaria y de Valores (CNBV) que se dedica a recopilar, manejar y salvaguardar el historial crediticio bajo los más estrictos parámetros de calidad y seguridad de las personas físicas y morales así como operaciones crediticias y otras de naturaleza análoga que dichas personas mantengan con Entidades Financieras (Bancos, Uniones de Crédito, Sociedades de Ahorro y Préstamo, etc.) así como con Empresas Comerciales (Tiendas departamentales) y Sofomes, E.N.R. etc.

El buró de crédito es la sociedad financiera más importante en México con 25 años de existencia.

El buró de crédito:

- No otorga créditos de ningún tipo.

- Tampoco es una lista negra de deudores.

- Ni boletina a las personas que se encuentran reportadas en su sistema.

Buró de crédito solo es la base de datos más grande del país que brinda servicio para consumidores y otorgantes de crédito las 24 horas del día, los 365 días del año.

Toda persona que está decidida a solicitar un crédito hipotecario, debe conocer antes su situación crediticia en buró de crédito, y después de esto, debe saber cuál es su nivel de endeudamiento para poder entender la capacidad de pago que tiene en este momento, y finalmente determinar a qué monto de crédito hipotecario puede acceder.

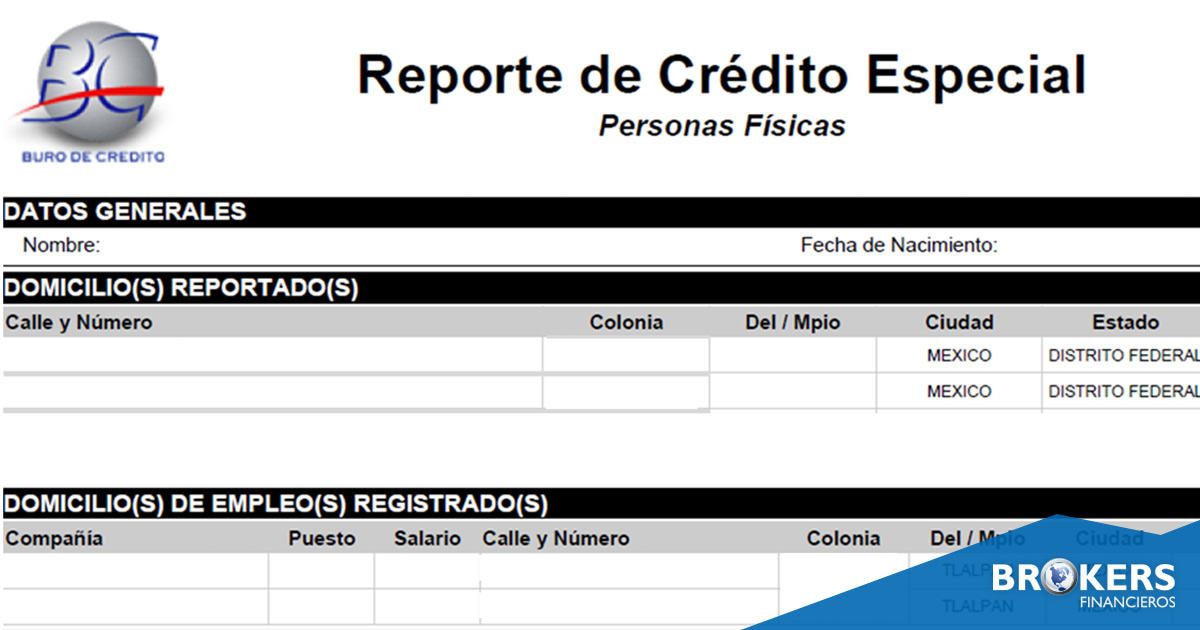

Comencemos por explicar gráficamente los componentes principales que conforman el formato de tu reporte especial de buró de crédito a continuación:

Tal vez te interese: Guía para mejorar tu Score Crediticio en Buró de Crédito

1. DATOS GENERALES – Se refiere a la información personal de la persona y es donde podemos ver todos sus datos como: nombre, fecha de nacimiento, RFC y todos los domicilios y teléfonos reportados en el algún momento, regularmente cuando el consumidor ha realizado una solicitud de crédito.

2. RESUMEN DE CRÉDITOS – Es donde se muestra información básica de tus créditos bancarios o no bancarios y de lo más importante: tu comportamiento hasta el día de hoy. Palomita verde que significa “crédito al corriente”, o sea, bien pagado y sin retrasos. Signo de admiración amarillo que significa “que algo no está muy bien en esa cuenta” porque tal vez tienes algún retraso de pago que puede ir desde 1 hasta 89 días. Tache rojo significa que “hay problemas de pago” y tal vez ya has causado un quebranto al banco o a la institución financiera que te prestó ese dinero.

3. OTRAS SOCIEDADES DE INFORMACIÓN CREDITICIA – Que propiamente no es buró de crédito, y se refieren a otras bases de datos donde se concentra información de personas físicas y morales como Dun & Bradstreet S. A. S.I.C. que es una Sociedad de Información Crediticia encargada de la administración de la base de datos de Empresas (personas morales) y Círculo de Crédito también una empresa que recopila y resguarda la información de los préstamos y comportamientos de pago a bancos o instituciones financieras independientes.

4. DETALLE DE CRÉDITOS – Donde se muestran las cuentas activas y no activas con la información completa de los créditos que actualmente está manejando el consumidor, o que en algún momento tuvo. Esta es información completa y detallada que menciona el otorgante, el número de cuenta, el tipo de crédito, la fecha de apertura, el último pago realizado a la cuenta, el límite de crédito, el crédito máximo y el saldo actual. Cuál fue tu último monto de pago (que no siempre se muestra) y el monto a pagar de ese crédito. Por ejemplo, en tarjetas de crédito se muestran pagos mínimos a realizar.

Y aquí mismo, podrás visualizar el histórico de pagos, que no es más que el detalle de cómo has ido pagando ese crédito. Podrás percatarte que tu reporte muestra una serie de números en el mes y año de cada línea de crédito. Bueno, a esto se le llama MOP “Month Of Payment” por sus siglas en inglés que dignifican “Mes de Pago” y que se refiere prácticamente a la calificación que te da el otorgante por el cumplimiento de pago de esa misma línea de crédito.

Los MOPs o calificaciones, tienen un significado y ese te lo damos a conocer a continuación:

5.- DETALLE DE LAS CONSULTAS – Esta es la parte final de tu reporte especial de buró de crédito y te informa quién ha revisado tu historial. Puede ser que se muestren consultas recientes o consultas ya muy antiguas. Pero aquí te darás cuenta de cuál institución ha entrado a ver tu comportamiento crediticio. Regularmente son las mismas instituciones a las que llegas a solicitar un crédito, pero si notas algo raro, como que hay alertas que tú no autorizaste, puedes realizar inmediatamente una aclaración.

Aunque todos los bancos manejan sus propias reglas de calificación, todos basan su primera evaluación en la situación crediticia que el solicitante presenta en buró de crédito.

Por ejemplo, si tienes algún retraso en tus cuentas, es muy probable que esa solicitud sea denegada y no prospere el avance a las siguientes etapas.

Para que tengas una idea más clara sobre si tu solicitud de crédito puede ser aprobada sin complicaciones o no, queremos ilustrar lo que hemos planteado con cuatro ejemplos de distintos historiales, toma nota:

Primer caso

En el caso de esta persona, no tendrá problemas de pasar el filtro de buró de crédito, porque si te das cuenta, a pesar de tener varios créditos activos, todos ellos se han utilizado por debajo del 60% de su límite.

Los bancos no califican bien el sobreendeudamiento, ya que se interpreta como un cliente que no tiene la capacidad económica de mantener sus pagos por debajo del límite establecido.

Segundo caso

Este caso es de una persona que también tiene una gran posibilidad para la aprobación de un crédito, sin embargo, deberá demostrar que financieramente se encuentra en la posibilidad de tomar otro compromiso crediticio.

Todas sus cuentas están al día y se muestra como un cliente que suele pagar en la fecha que corresponde, sólo que sus límites de crédito han llegado al máximo de utilización.

Tercer caso

Este historial pertenece a una persona que ha llegado a tener algunos atrasos en sus pagos, aunque no tan graves.

Algunas cuentas, por ejemplo, se han mantenido al corriente, lo que le ayuda a apoyar la solicitud de crédito.

Aquí se deberá soportar bien este caso para obtener una respuesta positiva, lo que ayuda bastante es que al día de hoy todos los pagos se encuentran al corriente.

También debes saber que no todos los bancos son tan flexibles, por ejemplo, Scotiabank y HSBC a veces suelen ser muy rigurosos en estos aspectos y pueden llegar a denegar o castigar mucho la línea de crédito cuando un cliente se encuentra en esta situación.

Cuarto caso

En este historial nos podemos percatar que no hay posibilidades para la obtención de un crédito. Como te puedes dar cuenta, su historial ya indica que ha dejado de pagar sus cuentas, y eso da como resultado que sea un riesgo muy alto para el banco.

De aquí viene la importancia de conocer a detalle este documento, y de entender cómo leerlo antes de integrar una solicitud al banco. Lo más conveniente sería tener una asesoría profesional en el tema y estar seguros de qué es lo más conveniente en cada caso.

Ahora bien, hablemos sobre ¿cómo calcular el nivel de endeudamiento?

El nivel de endeudamiento no es más que el apalancamiento financiero que tiene una persona, es decir, la proporción de deuda que presenta vs. sus ingresos.

No necesitas de grandes conocimientos para poder calcular tú solo(a) tu nivel de endeudamiento.

¿Te dejamos un ejemplo claro y sencillo de cómo los grandes bancos lo hacen?

Lo primero que te recomendaremos es sacar tu reporte especial de buró de crédito. Este lo obtienes de la página www.burodecrédito.com.mx

Ahora, suma todos tus pagos mensuales en créditos, ya sean pagos mínimos en TDC o pagos fijos en créditos con mensualidades ya preestablecidas.

Después de contar con este dato, es necesario que determines tu ingreso mensual. Es suficiente con un promedio. Si tu ingreso no es fijo puedes determinar una cantidad mensual.

Posterior a esto, el total del pago de tus deudas lo vas a multiplicar por 100 y posteriormente lo vas a dividir entre tu ingreso mensual.

De esta manera vamos a obtener tu coeficiente de endeudamiento actual.

Recuerda que para solicitar un crédito hipotecario no debería exceder el 55% del coeficiente de endeudamiento actual tomando en cuenta el pago del nuevo crédito.

Así, de manera muy sencilla, acabamos de resolver la probabilidad de que obtengas ese crédito hipotecario que tanto deseas en el banco.

En resumen, si estás en una posición en donde requieras un crédito hipotecario o de liquidez, te recomendamos ir directamente a la página de Buró de Crédito y solicitar tu buró de crédito especial. Si es la primera vez que lo solicitas, te lo darán gratis, si no lo es, tendrás que pagar una pequeña cantidad por él.

Una vez que lo tengas, compara tus resultados con los cuatro casos mencionados y mide tu nivel de endeudamiento, para que, de esa forma descubras si eres candidato(a) para un crédito hipotecario o no.

Si tu score no es muy bueno, te recordamos trabajar en él y no perderte de nuestra información semanal que publicamos en este blog y que te ayudará a conocer más sobre cómo mejorar tus finanzas y tomar mejores decisiones al realizar inversiones inmobiliarias por medio de un crédito.

La forma más eficaz de obtener un crédito hipotecario es por medio de la ayuda de un broker financiero, quién sabrá apoyarte desde el inicio y solo tomará tu caso si sabe que será aprobado por el banco.

Tal vez te interese:¿Cuál es el mejor crédito hipotecario 2021?

¡Cuéntanos más sobre tu proyecto y te ayudaremos a garantizar la aprobación en tu solicitud!

Puedes encontrarnos de manera presencial u online. Agenda una llamada o haz una cita y entre ambos, encontraremos una solución efectiva a tu caso. Síguenos en Facebook, Twitter, YouTube e Instagram para más contenido sobre créditos hipotecarios, créditos de liquidez y PYME.